年商1〜10億の中小企業が

資金繰りの悩みから解放され、攻めの経営へと転換する

銀行に選ばれる財務体制構築+資金調達サポートサービス

✅ こんな悩みはありませんか?

- 売上・利益は出ているのに、なぜか資金繰りが苦しい

- 融資を受けたいが金融機関へのアプローチ方法がわからない

- 融資取引の金融機関を増やしたいがうまくいかない

- 融資を受けたいと思ってもいつも苦労する

- 銀行への説明資料が毎回バタバタで自信が持てない

- 採用や投資に踏み切りたいが、資金面の不安が拭えない

- 数字が苦手で、会社の実情を正確に把握できていない

- 将来的に「財務担当者が社内にいないこと」が不安

もし一つでも当てはまるなら、

「財務管理体制」がないことが根本原因かもしれません。

なぜ財務体制が整っていないと、いつまでも資金の不安が消えないのか?

ほとんどの中小企業は

「売上を伸ばすこと」には力を入れますが、

「財務を整えること」には手が回っていません。

しかし、元公庫課長として3万社以上を見てきた中で分かったのは

財務が整っている会社ほど、資金に悩まず、成長曲線が高い

という事実です。

逆に、

財務管理がない=

・資金繰りの悪化

・銀行から評価されない

・攻めの投資ができない

という「負の連鎖」に入ります。

✅ 「盤石成長財務プログラム」とは?

元公庫課長が「銀行から評価される財務管理体制」を

1年6ヶ月で社内に構築する実践型コンサルティングです。

「数字が苦手な社長」でも、

・自社の収益状況を正確に把握でき

・銀行に説明できる資料が整い

・いつでも必要な融資が受けられる

盤石な財務基盤が手に入ります。

| 現 状 | 支援内容 | 導入後に得られる成果 |

| 事業は成長しているが、資金繰りや資金調達など財務に不安が残る | 元公庫課長が伴走し、銀行に高く評価される財務体制を構築 必要に応じて金融機関を開拓して円滑な資金調達を実現 | 資金面の不安がなくなり、攻めの経営に踏み出せる状態 |

✅ 導入による成果

- 「いつでも資金調達できる状態」が社内に根付く

- 銀行からの評価が向上し、融資提案を受けられるようになる

- 融資取引の金融機関が増えていい条件を引き出しやすくなる

- 採用・新規投資が「資金の不安なく」判断できるようになる

- 社長が数字を把握できるため、意思決定が速くなる

✅ 支援内容(構築する5つの仕組み)

- 月次収益管理:自社専用の月次・部門別収益管理フォーマットを整備

- 資金繰り管理:先12ヶ月の資金繰り表を社内で運用できる状態に

- 銀行提出資料:銀行が評価する「 業績報告書」「事業計画書」の作成

- 必要時の資金調達:融資が必要な際には金融機関へのアプローチから融資実現までを支援

- KPI可視化:経営判断に使える指標をダッシュボード化

- 融資戦略:金融機関との関係構築・交渉まで同席サポート

✅ 選ばれる3つの強み

① 銀行が高く評価する財務体制を構築できる

元公庫課長として現場の融資判断に携わってきた経験から、

「銀行が何を見ているか」を徹底的に反映。

単なる数字管理ではなく、「金融機関にとって評価しやすい財務体制」をつくります。

② 財務だけでなく、売上・投資判断まで支援

財務コンサルにありがちな「数字だけ見る」のではなく、

「損益構造や将来投資」まで踏まえた成長視点でアドバイス。

「資金繰り不安が無くなった結果、攻めの経営ができる」状態を目指します。

③ 金融機関開拓を行い、社内に「自走できる仕組み」を残す

銀行交渉の同席や管理テンプレのカスタマイズなど、

机上ではなく実務現場を一緒に進めながら定着させます。

コンサル終了後も社内で自走できる仕組み作りまで行うのが大きな特長です。

✅ 他社(一般的な財務コンサル)との違い

| 項 目 | 一般的な財務コンサル | 盤石成長財務プログラム |

| 支援対象領域 | 財務部門のみ | 財務+経営戦略(売上・収益アップまでカバー) |

| 目的 | 現状数字の把握 | 資金繰りの不安をゼロにし、成長のための投資を可能にする |

| 実務関与度 | レポーと提供が中心 | 金融機関との交渉・資金調達実現まで実務伴走 |

| 継続性 | ツール頼みで属人化しやすい | 社内メンバーが運用できるように仕組み化 |

| 金融機関からの評価 | 特に考慮されていない | 「金融機関が評価する財務体制」を構築 |

✅ コンサルティングの進め方(全体の流れ)

現在の財務状況・資金繰り・銀行との関係性をヒアリングし、課題を可視化します(ヒアリング・現状診断は無料です)。

コンサルティングの内容にご納得いただけたらご契約を締結します。

ヒアリング結果をもとに、貴社専用の「財務管理体制構築プラン」をご提案

(※これ以降、月1回の訪問またはオンラインによる定例ミーティングを実施)

月次収益管理・資金繰り表・銀行提出資料を整備しながら、貴社内で運用できるように定着させます。

※定例ミーティングのほか、LINEによる随時相談にも対応します。

当方で、新たに融資取引を開始したい金融機関へアプローチします。

また、金融機関との面談に同席(注:同席を断られるケースは除く)し、交渉〜資料提出までサポートします。必要なタイミングで最適な資金調達を実現します。

財務基盤の整備により、設備投資・採用など 「攻めの経営判断」 を迷わず行える状態へ。自社内で継続運用できる体制が完成します。

✅ 支援実績例

◆ 製造業(年商8.5億/社員55名)

成長に伴い資金需要が増大していたものの、財務体制が追いつかず銀行からの評価が低下。

財務レポートを「銀行評価用」に再設計し、事業計画書も共同で作成。

その結果、希望額を上回る長期融資1.2億円の調達に成功。

さらに銀行2社から追加融資の提案を受けるなど、金融機関側から“選ばれる企業”へ。

◆ ITサービス企業(年商6.1億/社員42名)

売上は好調だったが、収益管理が属人化「経営判断に使える数字」がない状態。

部門別損益ダッシュボードを構築し、財務数値を月次で可視化。

その結果、赤字部門の縮小・成長部門への投資シフトを迅速に実施 → 営業利益が年換算で+2.8倍に改善。

◆ 建設業(年商10.3億/社員64名)

大型案件が集中し、一時的な資金ギャップが発生。

「銀行向けKPI付き資金繰り表」 を導入し、タイムリーに共有したことで

複数金融機関から合計1.5億円のつなぎ資金を短期間で確保。

その後、本案件を踏まえた事業計画を評価され、追加で長期融資(1億円)を提案されるまでになった。

✅ 契約形態・料金(選べる3プラン)※税込

| プラン | 支払方法 | 概 要 |

| スタンダードプラン | 着手金132万円(6ヶ月分前払い) +7ヶ月目以降 月額11万円 | 標準的な伴走支援。 月1回の定例ミーティング+LINEによる随時相談。 ※最も利用が多いプランです。着実に財務体制を整えたい企業様向け |

| 一括払いプラン | 18ヶ月分を一括(1,980,000円)でお支払い | 一括割引あり。 資金に余裕があり、少しでも割安に導入したい企業様向け |

| 成果報酬併用プラン | 着手金66万円+毎月55,000円 ×18ヶ月 +融資実現時に成果報酬(融資額の2%+税) | 初期負担を抑えて、融資成功時のみ成果報酬が発生します。 「まずは導入してみたい」企業、資金調達に重点を置いている企業様向け |

✅ よくあるご質問(Q&A)

- 6ヶ月より短い期間での契約は可能ですか?

-

基本は12〜18ヶ月を推奨しております。財務体制を社内に定着させるには一定期間が必要なためです。

ただし、特定テーマのみの短期支援(3〜6ヶ月)も対応可能ですのでご相談ください。 - 途中解約(キャンセル)は可能ですか?

-

はい、可能です。ご希望があれば契約途中でも解約いただけます。

その際、未実施期間分の報酬についてはご請求いたしません(ただし、着手金及び経過した月の月額費用はご返金しません)。

※返金についての詳細は契約時にご案内いたしますのでご安心ください。 - 毎月の訪問ではなく、完全オンラインでの支援も可能ですか?

-

はい、可能です。オンライン(Zoom)+LINEサポートのみで進めている企業様も多数ございます。

遠方のお客様も安心してご利用いただけます。 - 首都圏以外の地方の企業ですが交通費は発生しますか?

-

最初の訪問は全国どこでも交通費のご負担は不要です。

2回目以降はご契約時に協議のうえ条件を決めさせていただきます。 - 来てもらうのではなく、そちらの事務所へ行く方法でも可能ですか?

-

はい。当方事務所(東京都赤坂)にお越しいただいてのミーティングも可能です。

- まだ黒字化していない段階でも申し込めますか?

-

はい。むしろ「赤字→黒字転換期」の企業こそ、財務体制を整えることで大きく改善が進みます。

資金繰りに苦しんでいる段階でも安心してご相談ください。 - 銀行との面談にも同席してもらえますか?

-

はい。同席・交渉支援まで行います。

単に書類を整えるだけでなく「金融機関に伝えるべきポイント」を押さえた説明ができるよう支援します。

※稀に同席を断られる金融機関があり、その場合は担当者との面談のアドバイスを行います。 - 情報の取り扱い(守秘義務)はどうなっていますか?

-

契約時に守秘義務条項を締結させていただきます。

業務上知り得た情報は、互いに了解した場合を除き、外部に一切漏洩いたしませんのでご安心ください。

くわしくはお問合わせください。

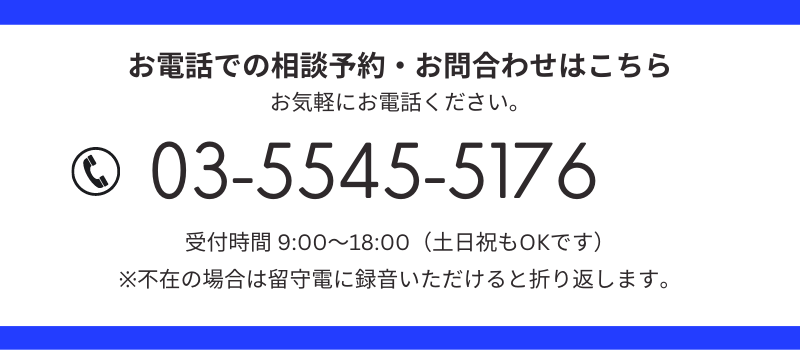

相談予約・お問合わせはこちら